朝イチはチャンス、なんてよく言いますが私は朝イチの突撃がどうにもわからなくて、どういった時がチャンスでどういった時がピンチなのかの判断がつきません。ある程度チャートができてからじゃないと怖くて入れないことも多いです。

なので、日経平均のGU・GD(ギャップアップ、ギャップダウン)時における当日の結果を調べてみました。

調査したのは2002/3/19~2022/2/10までの約20年間です。

ハイパーSBIのチャートを使って調査しました。

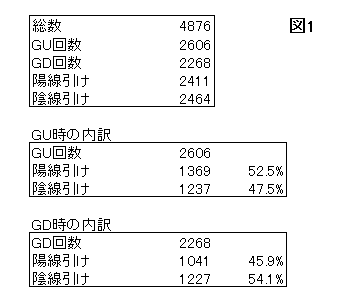

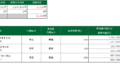

図1は調べた日数の総数とGUGDの回数、およびその日は陰線で引けたのか陽線で引けたのかを表にしたものです。

一番上の表が単独で起きた回数になります。

2・3番目の表はGU・GDが発生した時の陽線陰線の回数および確率になります。

私はデイトレを主にしていますので、当日のチャートが上にいくか下にいくかが大事になります。なので今回は陰陽だけの調査(終値-始値)で、前日終値からプラスなのかマイナスなのかは調べていません。

このデータではGUしたときは陽線引けの確率が高く、GDした時は陰線引けの確率がやや高いということがわかりました。

しかしながらこれだけではGUGDの内容がわかりません。次の表ではGUGDの内訳を調べていきたいと思います。

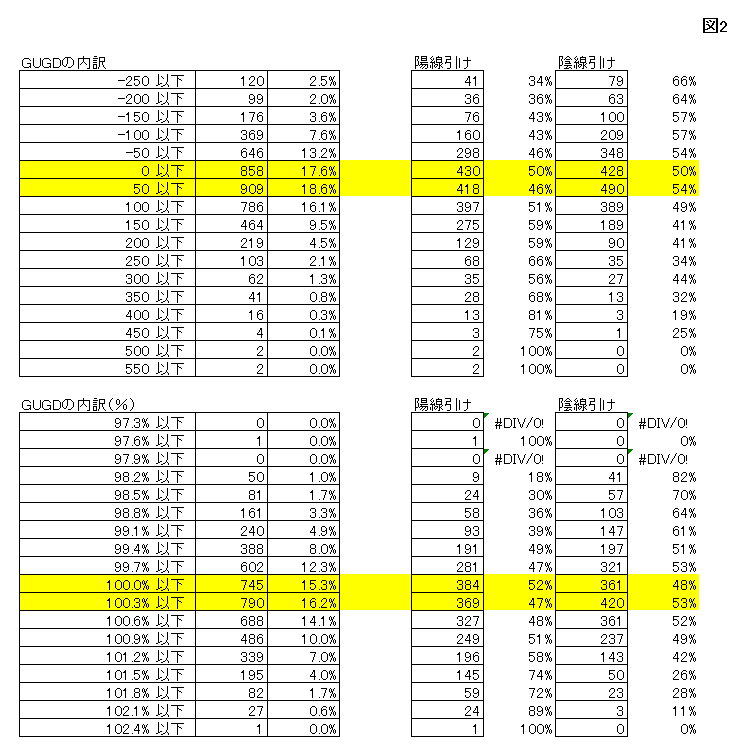

この表はGD・GUが発生した時の内訳になります。

まずは左上の表をみてください。一番左の行には-250以下、200以下という数値があります。これは当日始値から前日終値を引いた数字になります。例えば-75のGDがあった場合は-50以下のところになります。

次に右の表の陽線引け・陰線引けと書いてある表をみてくだい。この表は、例えば-250以下のギャップダウンが発生した時に、陽線で引けたのか、陰線で引けたのかの回数と確率を示しています。

黄色い線は中心(GUGD値が0に近い)になります。

下の表はGUGDの数値を%にして集計しなおしたものです。%の計算は前日終値にGUGD値になります。

過去20年ともなると日経平均が7000円の時から30000円のときまであります。7000円の時の200円のギャップアップと30000円の時の200円のギャップアップでは意味が異なるので、割合による集計も同時におこなっています。

この表からわかることは、GU値が大きいほど、その日は陽線で引ける確率が高いということがわかります。大きくGUした時は伸びしろがないので陰線引けすることも多いのかなと思いましたがGUが大きければ大きいほど場中に上がることが多いようです。

GU・GDと陰陽引け確率は比例するということがわかりましたが、チャートにはトレンドがあります。下降トレンドのギャップと上昇トレンドのギャップでは結果が異なる可能性もありそうです。次の表からはそのあたりを調べたいと思います。

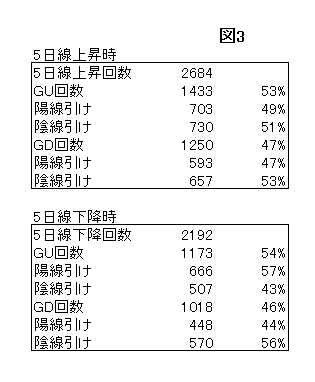

図3は5日線が上昇下降している時のGUGDと引けの集計です。

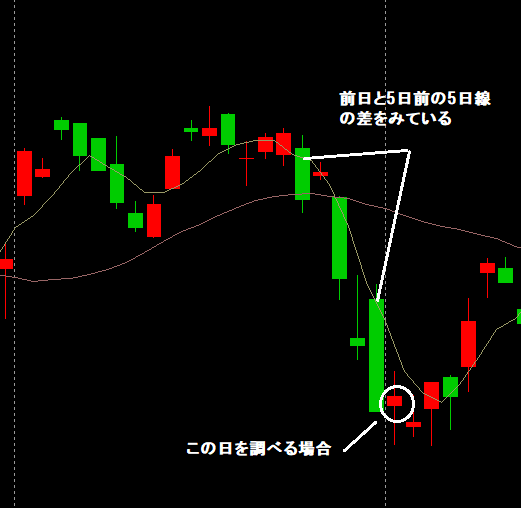

5日線の上昇下降の判定は5日前と比較して5日線が高ければ上昇、低ければ下降と判定しています。

また、5日線は前日の5日線を使用しています。当日5日線を利用すると未来の結果が含まれているのでトレードに生かすことができません。

実際のトレードにおいては当然、前日の結果を見てトレードをしますからね。

この表からわかることは正直何もないです。5日線が下降中の方がややGU時に陽線引けすることが多いのかなというくらいのものです。また、5日線がどの程度の角度をつけているのかもわかりませんしね。

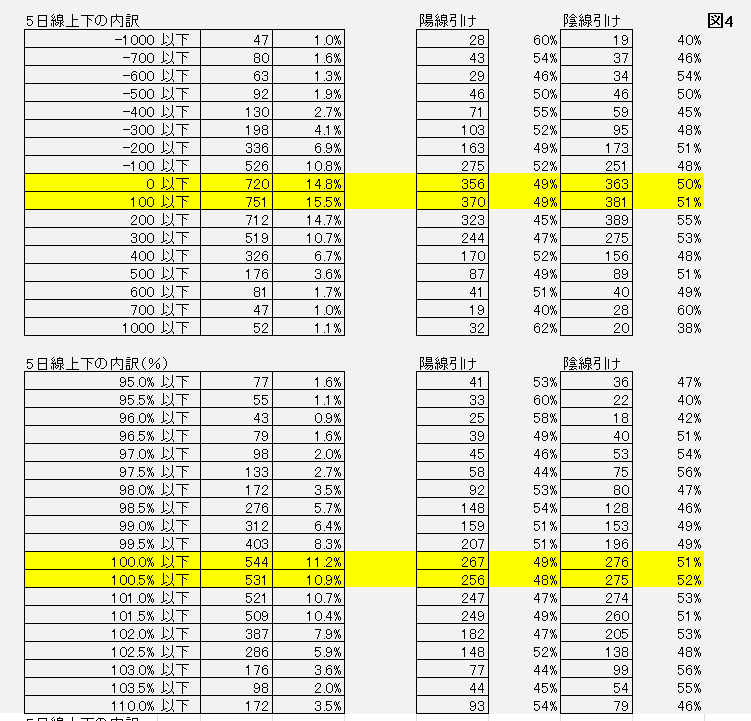

というわけで図4は5日線の上昇下降の角度の内訳と陰陽の確率です。

前回同様、上は数値で下は%です。

表の見方は、例えば黄色いラインの0以下のところをみてください。ここは5日線が-100から0のところを集めました。5日間の動きとしてはほとんど日経が動いてないかレンジでいる状況だと思います。

その回数が720回で発生確率は14.8%です。この時に陽線で引けた回数が356回で陽線発生確率が49%、陰線は363回で50%となります。(足しても719回にしかならないのでおそらく十字引けが一度発生しています)

この結果はどうでしょうか?

私の感覚としては5日線の角度では当日の引けが陰線なのか陽線なのかはほぼわからないんだなーという感じです。きれいにばらけていて、5日線が上昇中でも下降中でも場中の値動きは予測できないと言っていいような気がします。

では、5日線の角度とGUGDの関係はどうでしょうか?

5日線が大きく上昇している時のGDだと陽線引けが多い、なんてことがあるかもしれません。

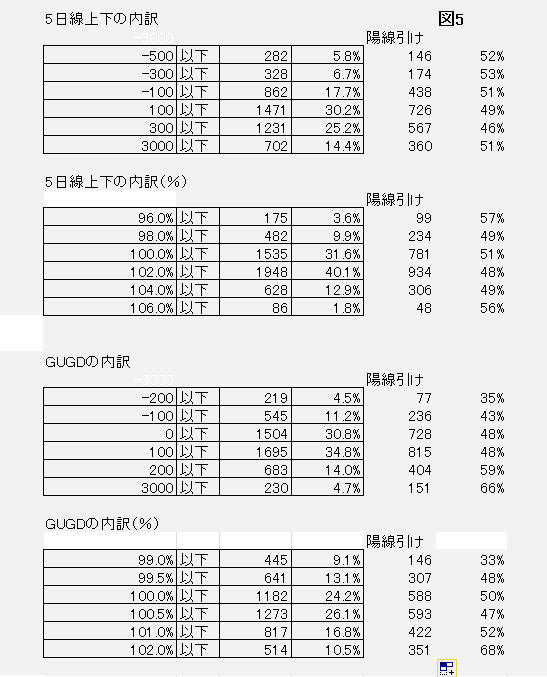

図5は図2・4の表を大きく6段階にまとめたものになります。図2・4の組み合わせでは場合分けが膨大になり、仮にそのまま作っても出てくる数値が小さくなるので算出される確率も怪しいものになるからです。なのである程度絞って、大まかな傾向があるのかどうかを調べれたらなーという感じです。

上2つの表は5日線の角度(5日線が上昇しているかどうか)の大きさ、その回数、発生確率、陽線引け回数、陽線確率となります。下二つはGUGDの大きさの回数ですね。

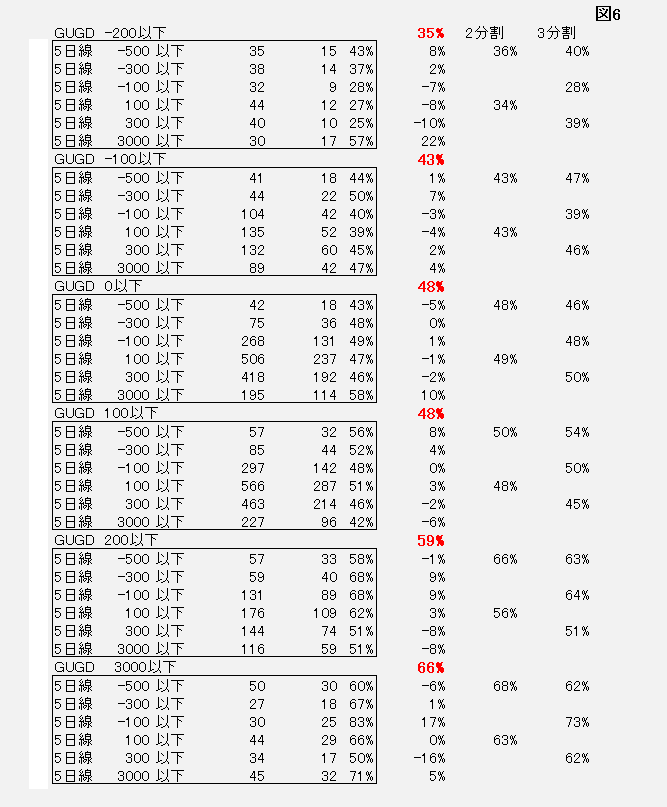

下の図6はさきほど分割したデータを元に集計しなおしたものです。

全部で6つの表ができあがりました。

一番上の表で説明します。

表題に「GUGD -200以下」とありますので、この表は当日ギャップが-200以下の日を集めた表になります。

一番左の行の1番上は「5日線-500以下」とありますので 過去5日間の5日線の角度の大きさが-500以下で、その時の回数が35回。陽線引けの回数が15回、陽線引けの確率が43%となります。

右上の赤い太字の35%は5日線の状況を加味しなかった場合のギャップダウン-200以下の時の陽線引けの確率です。図5で算出したものを比較しやすいように表示してあります。

赤字の下の数字は、35%から43%を引いて-8%と、5日線を加味した時との差を表示しています。

どうでしょうか?

この表をみても、やはり5日線の角度とGUGDの相関関係は特にないように思います。

分母が小さくなってきたので、2分割3分割の箇所には最初に6分割した5日線を2分割、3分割した時の%も表示してみましたが、やはり強い相関関係は見つかりません。(2分割の場合、5日線-100以下と3000以下に分けています。3分割の場合は-300以下、100以下、3000以下の3つに分けています)

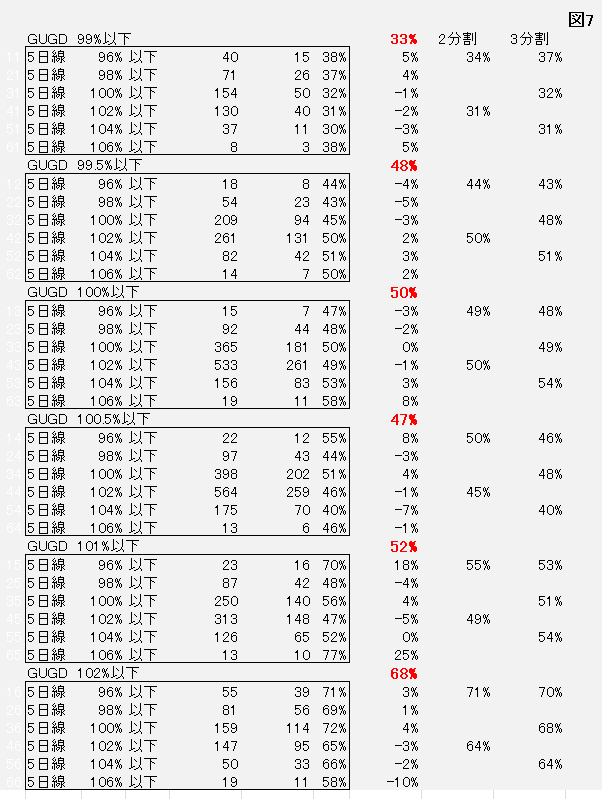

数値ではなく、%で表にした場合も同様にとくに強い相関関係は見当たりません。

結論としては、ここ5日ほど日足が下がってるなー上がってるなーということは場中の上下にあまり影響がない。大きなGUがあればあるほど場中はあがりやすく、大きなGDがあればあるほど場中は下がりやすい。自分が思っているほど寄り天は起きない。ということでしょうか

さらにデータを深く掘れば、5日線が25日線の上にいるのか下にいるか、20年まとめてではなく数年ごとにまとめた場合の傾向、225先物を利用しての前場後場の傾向なども見ていきたいので、また時間がある時にブログに書ければなと思います。

コメント