日経平均は3月9日に底をついてから大幅上昇を続けています。

この上昇はいつまで続くのか、下落は終わったのか、それともこの上昇は下落相場の戻りでしかないのかについて、稚拙ながらテクニカルとファンダメンタルの両方の面から分析してみたいと思います。

テクニカル分析

まずは日足チャートです。5日線が25日線、75日線とゴールデンクロスしました。強い勢いを感じさせます。

ボリンジャーバンドも広がりをみせていて、2σにタッチ。勢いだけだとまだまだ上がりそうにも見えます。

しかしながら、スローストキャスティクスが過熱による売りを示唆しています。

ストキャスティクスはオシレーター系のテクニカル指標で、買われすぎ売られすぎを察知するための指標になります。そのなかでもスローストキャスティクスは反応が悪い分、ダマシが少なくなるのがメリットです。オシレーターの宿命で、強いトレンドが発生した場合には使い物になりません。

続いて週足です。

週足でみると、かなり危険なポイントだと思います。

まず、上値切り下げ線にちょうどかかったポイントにあります。ここを越えるにはそれなりのパワーが必要になります。

図はさきほどの週足図に線を引いたものです。

中央の天井は最初の天井よりもわずかに高いので、ここから下げると三尊のような形になってしまいます。

底を下げていっている下落のN波動にも見えます。

2021年2月3週につけた高値30714円、そして2021年9月3週に30795円と高値を更新しましたが、ここを起点として下がっていると捉えれば「鬼より怖い一文新値」とも言えます。

以上のことからテクニカルとしては日足チャートがブレイクしていることだけがプラス要素で、それ以外のテクニカルは要注意ポイントかと思われます。

ファンダメンタル分析

図は月足チャートになります。

日経は、アベノミクス以降上昇傾向にありましたが、コロナショックが起きる前までは25000円の壁を越えることができず、3度はじかれています。

そして2020年2月20日から3月19日までの1か月間で8000円を下げ、日経平均は約3分の2である16000円まで落ち込みます。

ちなみに実際に緊急事態宣言が出されたのは4/7です。「相場は噂で動いて事実で戻す」を体現した動きですね。

この、「噂で動き、事実で戻す」ですが、今の状況と似ているようにも思えます。

それを分析するにはまず、日経がいつ下げ始めたのかを確認する必要があります。

日経平均は2021年9月の高値を起点とすればこの半年間下げていることになります。

テクニカル的に見た場合は、三角持ち合いで負けたところを起点とするなら2022/1/19あたりから本格的な下げに入ったと考えられます。

実はこの1/19、かなり重要な日付となっています。

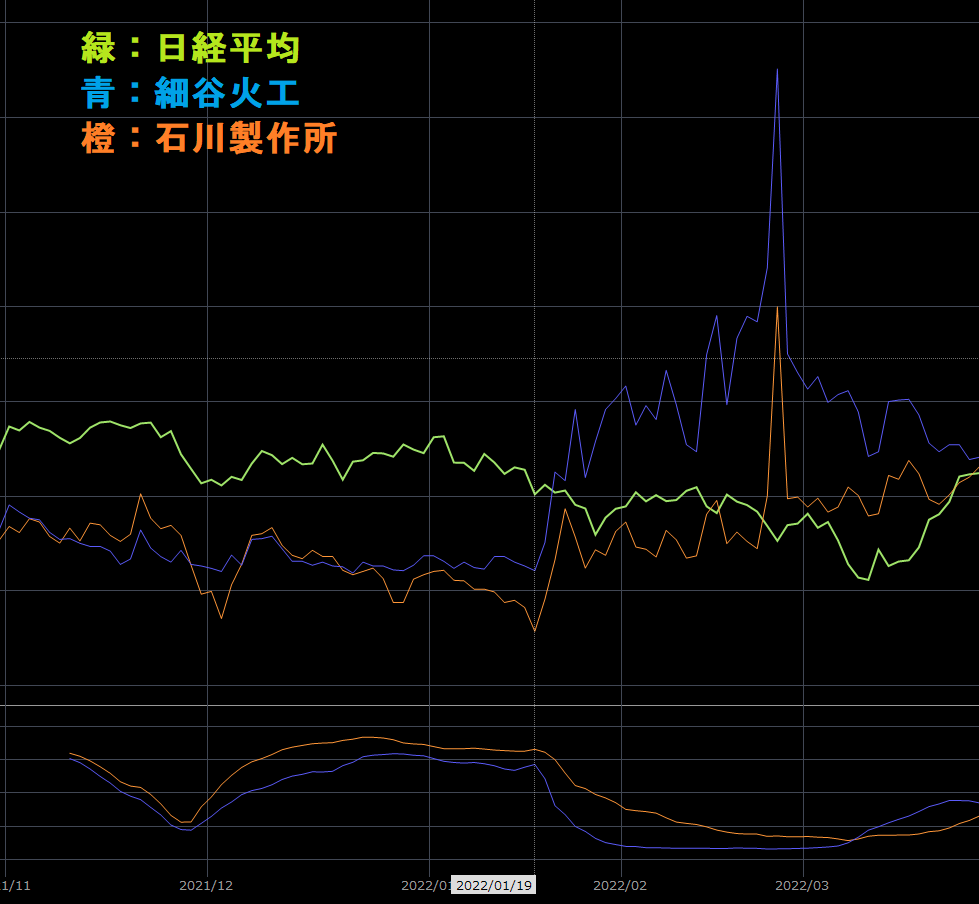

図は、日経平均と代表的な防衛銘柄である細谷火工と石川製作所の指数化チャートになります。

これを見ると2022/1/18までは日経同様にジリ下げでしたが、1/19から大きく上昇を始めます。

年初から北朝鮮がミサイルを打ちまくっていますが、それらは1/5・1/11・1/14・1/17・1/25に発射されました。

このことから市場は北朝鮮を完全に無視していることがわかりますので、ウクライナショックの起点は2022/1/19と考えて良いと思います。

2022/1/18の日経平均は28250円です。

そして現在2022/3/25の日経平均は28149円です。

ウクライナショックの悪材料分はもう戻してしまいました。

ここでコロナショックに話を戻しますが、コロナショックで大きく下げたあと、日経平均はコロナ前よりも上昇して30000円を超えました。

これはアメリカ市場にけん引されたのが大きいと思います。

今日、Twitterで興味深い記事を見つけました。ろんぐてーるさんがリツイートしていた記事なのですが、

記事内に「アメリカでは大規模な現金給付が行われ、消費が進み、企業に利益をもたらした」とありました。

このような背景と金融緩和が主な要因でダウナスは上昇していたようです。

そして知ってのとおり、現在はインフレを嫌って利上げを行っており、コロナ前の水準となっています。

であるなら株価もコロナ前の水準であるダウ29500が適正なのかもしれません。

アメリカにけん引されて上昇した日本株も、コロナ前の水準である25000円程度が適正かもしれません。

とはいえ株価は投資家の売買行為以外では上下しません。株価というのは需給で動くものです。適正かどうかというのはあまり意味をなしません。欲しいと思う人が多ければ上がるし、そうでなければ下がるだけです。

しかしながらFOMCや日銀は、株価を適正だと思う価格に向かわせようと仕向けます。

過熱し過ぎた株価は時に適正価格を大きく超えた下落を引き起こすからです。

わたしはコロナショックやウクライナショックは株式市場においてはラッキーだったと思っています。なぜなら、それらによる暴落は市場そのものが原因である失望感ではないところにあります。

外的要因だから仕方ないよねと投資家が思ってくれて、一時的な急落の後は買いに向かってくれるからです。

この2つのショックはアベノミクスで加熱しすぎた株価を適度に冷やしてくれたと思っています。これが過去にあったような経済的なショック(不動産バブル、ライブドア、リーマン)によるものだったら、むこう10年は立ち直れないものになっていたのではないかとも思います。

まとめ

話がだいぶ逸れてしまいましたが、まとめると

・ウクライナショックの分はもう戻している

・コロナショック以前よりも上昇している分は過熱(買われすぎ)だと思う

・日銀もFOMCもまだまだ下げようとしているか、あるいはこれ以上の上昇は危険だと考えている

以上のことから、わたし的にはここから先は下げるのではないかと思います。そして下がる場合は24000-25000円あたりが適正だと思います。

もちろん、底をついたとみんなが買いに走る可能性もあります。その場合は30000円を超えるかもしれません。

しかし、そうなった時は過熱し過ぎです。90年代のバブル崩壊は、過熱し過すぎた市場を冷やそうと日銀が金融引き締めを行ったことがトリガーとなりました。

馬鹿になって買うのは億万長者への近道ですが、すべてを失うのもまた馬鹿になって買う時です。警戒し過ぎず侮り過ぎず、責任のとれる範囲での投資を心掛けたいと思います。

※この記事は売買を推奨するものではありません。投資の判断は自己責任でお願い致します。

コメント