テスタさんの有名な言葉です。

これについて、テスタさんは「負ける要素を排除していきましょう。そうすれば勝ちにつながります」という旨のことを言っておらたと思います。

この、負ける要素について現状のわたしがやっているダメなことについて考えてみました。

前回軽く説明したプロスペクト理論の行動パターンが正に負ける要素だと思います。

まずはフラットの状態。

この状態では、精神的には負け額>勝ち額です。

この時にやりがちなのは損切ポイントを予定よりも深くすることです。

損をすることに対してすごく敏感な精神状態なので、含み損を確定させることが苦痛だと感じます。

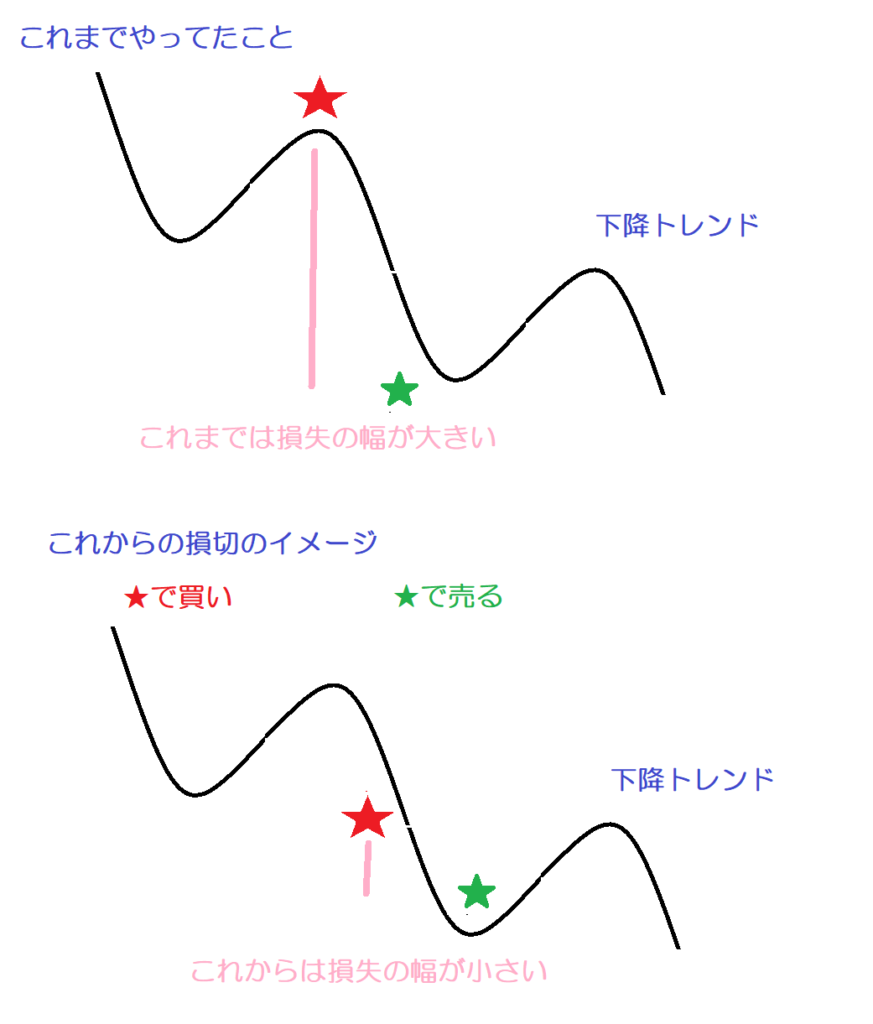

なので、最初の取引において重要なことは、損切ポイントを必ず守ることだと思います。

実際、朝のトレードはカンタンに勝つことも多いですが、大きく負けてしまい、その日のトレードがほとんどその負け額の回収作業になるようなことも多いです。

次にある程度利益を重ねられた時。

この時の精神状態は、利益を減らしたくない。

この感情が強く出ます。早利食いになりがちで、ちいさな含み損のうちは損切ができるのですが、大きなガラなどいきなり食らうと手が止まってしまい、極端に損切が遅くなります。

今度は損切ポイントを必ず守ること、利確ポイントを守ること、この二つが重要になります。

最後は負けが大きくなってきた時

この時の精神状態は、少しでも取り返したい。

この感情だと思います。少しでも取り返したい癖に、プラマイゼロになった瞬間に上機嫌になり、まるでめちゃくちゃ勝ったかのような気持ちになります。

トレードとしては、チャンスを逃したくないからトレード回数が増えがちになり、値がさ株やIPO、早い銘柄などの勝っている時は避ける銘柄に入りがち。基本はすぐに損切はできるのだが、INしている時間が長くなった時にダラダラ下げられると同じようにダラダラ損切を遅らしてしまいがち。含み益を伸ばそうとしている時に当初の利確ポイントから落ちてしまうと利確ポイントを下げがち。(1500が利確ポイントとすると、1490まで一度上がって、そのあと1475まで一旦下げた時に1480で利確してしまったりする)

トレード回数と似た要素で、上値を叩いたり、指値が浅くなりがち。

結局これも同じことで、損切ポイントと利確ポイントを守ること。INするルールを守ること(普段しないことをしない)

ここまで書いてみて気が付きました。

デイトレを始めたころに、マイルールとして「100株でやること、ナンピンしない、持ち越ししない」などのルールを決めたのですが、こんなことよりももっと大切なことができていませんでした。

損切ポイントと利確ポイントを守ること。

結局これに尽きる気がします。

続いてテクニカルな話

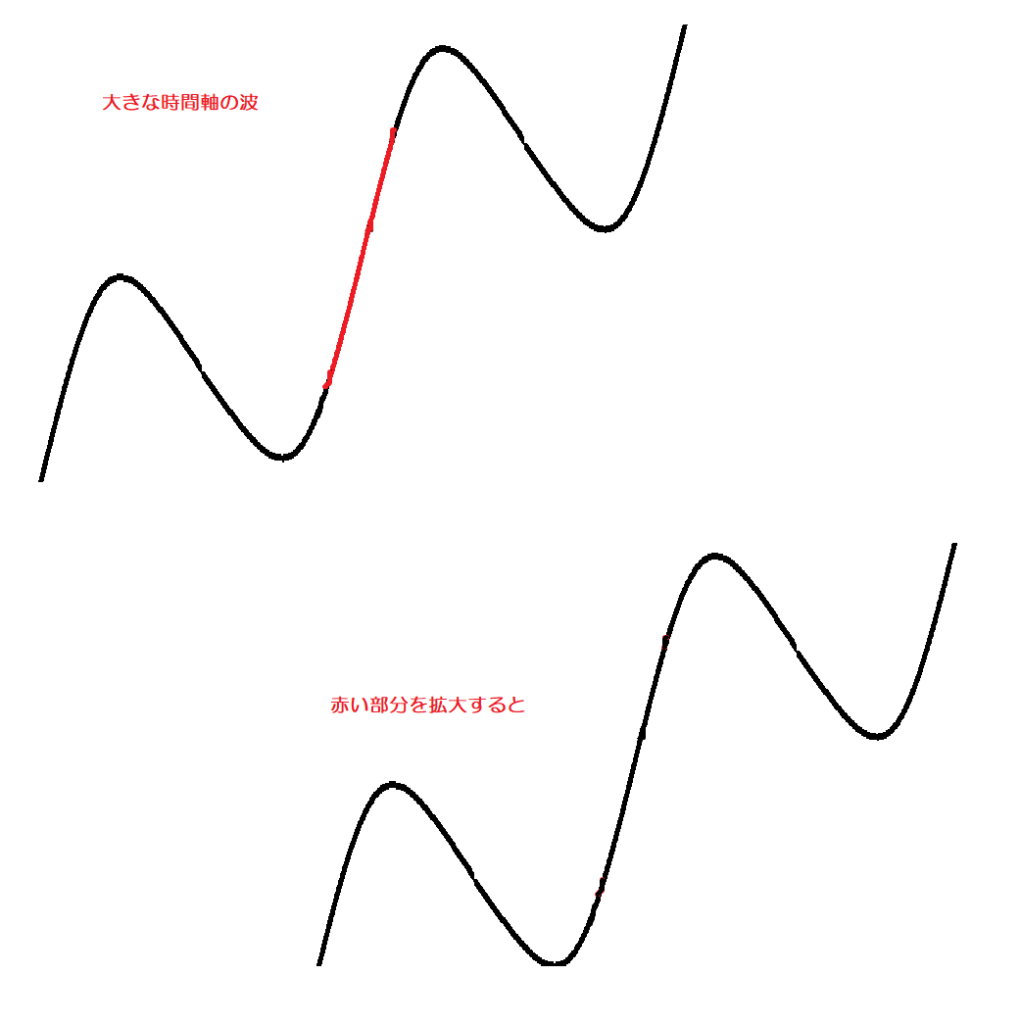

株価は波動を持って動いていることに気が付きました。いや、気が付いてはいたのですが、それをどう役に立てればよいのかをこれまでは理解できていませんでした。

チャートは大きく分けると月足、週足、日足、5分足・・・と、ひとまず分類できます。

また、チャートには上昇トレンドと下降トレンド、レンジと大きく3つに分けることができます。

では上昇トレンドとはどんなものかというと、株価が上がっていくチャートになります。

ここで重要なのが、株価が上がっていくといっても正比例の直線グラフではなく、短期的には下降することもある波動をもったグラフとなることです。

上図はレーザーテックの2019年10月からの月足です。21年12月まではほとんど下降トレンドがなく上がり続けています。

今度は週足です。月足と比べると下降トレンドの瞬間が良く見えるようになりました。

最後に日足。小さくてわかりにくいですが、週足のトレンドの最中にも日足レベルでは上がったり下がったりしていることが色から判断できます。(上昇トレンドの中にも緑の陰線があり、下降トレンドの中にも赤の陽線があります)

さらには日足レベルでは陽線引けしていても、分足に分解すると、前場は下降トレンドで後場に噴き上げたパターンや、その逆の場合もあります。

さらに上昇(下降)していった5分足を分解すると、その中には上昇している瞬間と下降している瞬間が多くあります。

デイトレーダーは1日の動きの予測が外れても痛手を負わないために日計りで決済します。逆に言うと、1日のどこかで買って売った後で株価が上がろうが下がろうが、明日上がろうが、3か月で10倍になろうが、どうでもいいという投資方法です。

決済の時間軸を短くすればするほど、上位足のことは気にしなくてよいはずです(月足や日足を無視してよいと言いたいのではなく、エントリーしたあとで、月足が良いから損切を我慢して上がるのを待つというのはナンセンスという意味です)

では、デイトレーダーにとって大切な時間軸は何かというと、分足です。分足レベルで今この瞬間がトレンドなのか、レンジなのかを判断します。

よく、順張りか逆張りかという手法の話がありますが、この順張りとか逆張りというのは、みる時間軸を変えると順張りとも言えるし逆張りとも言えます。

例えば急落を拾うトレードの中に、長い下髭の後にエントリーするという手法がありますが、これは何本かの大きな陰線ロウソク足(例えば5分足)を見たうえでは逆張りですが、最後の長い下髭というロウソク足の中にある小さなロウソク足(1分足など)を見れば順張りとも言えます。

上昇トレンドの押し目買いは、瞬間的な下降トレンドを買うので逆張りとも言えます。

時間軸が違うだけで、どれもトレンド転換を狙った手法です。

これまでスキャルピングやデイトレードをやってきて、どうにもうまくいかなかった理由がこのあたりにあるような気がします。

それは、ブレイク狙いデイトレードでの買いポイントはスキャルピングにおいては買ってはいけないポイントになりうるということです。

ここを理解できず、基本的には上昇の波だからと、上がったところを買っていたことが多々ありました。もちろん、それが長い時間軸を想定してのものなら問題ないのでしょうが、スキャルピングのつもりでも上がった瞬間に買ってしまっていたんですね。

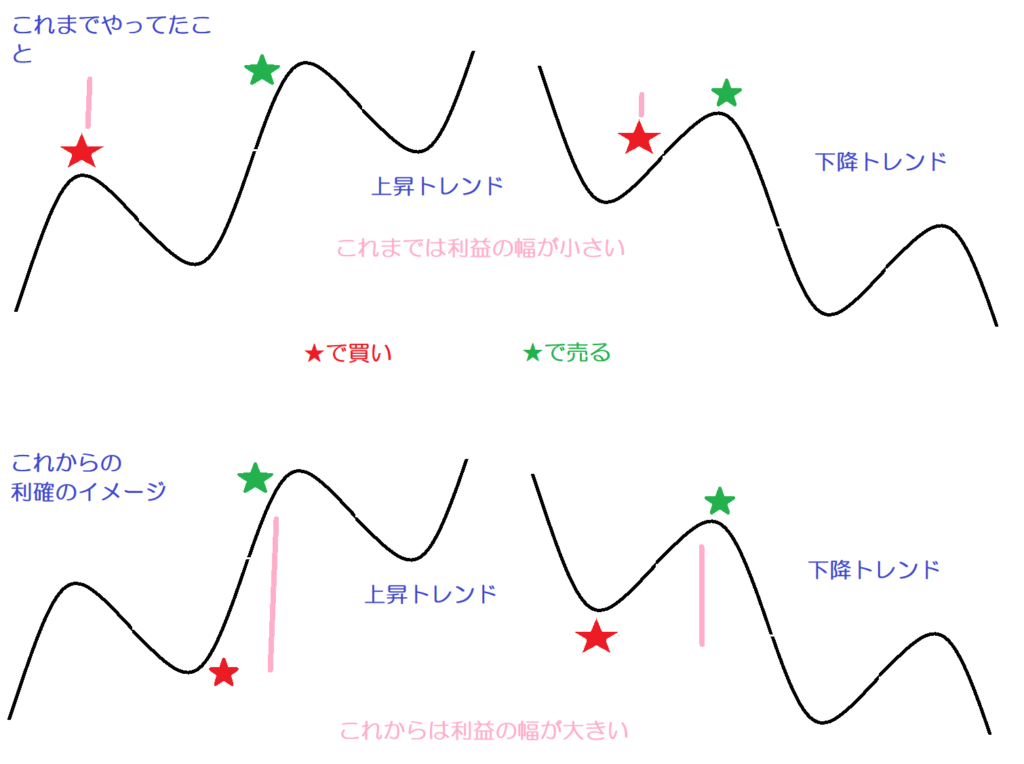

デイトレードでもスキャルピングでも一番小さな波は下降トレンドの時に買ったほうが安全な気がします。(もちろん正しい損切ができている前提ですが)

3-10ティックを抜くようなスキャルピングの場合だと、今動いてるこの5分足は陽線で引けるだろうと想定して、その中で逆張りをする。

10-30ティックを抜くようなデイトレードの場合だと、今から3本~10本程度の間に上昇するだろうと想定して、たとえば上値切り下げ線ブレイクしたとしても、そのあとでくるかもしれない一旦の押し目で買う

そうすれば、利益をより伸ばせるし、仮に予想と違った方向に向かってしまっても、傷が小さく済むはずです。どうせ上がるか下がるかなんて、そんなに当たらないものです。現状で負けている人間ならなおさらです。それならば損失を小さくでき、利益を大きく取れるように逆張りをしたほうが良いと感じます。

これまで買っていたポイントは一番小さな時間軸において、順張りポイントであることが多かったのですが、これからは自分が気にしている一番小さな時間軸において、逆張りになるポイントで買うことを試したいと思います。

コメント